Sage Fiscalité Powered by Invoke

Le logiciel qui intègre toutes les évolutions légales avec une mise à jour réglementaire automatisée.

Tout savoir sur Sage Fiscalité Powered by Invoke. Téléchargez notre fiche !

Découvrez Sage Fiscalité Powered by Invoke

Avec Sage Fiscalité Powered by Invoke, vous :

- Pilotez au quotidien vos données fiscales

- Bénéficiez des atouts d’une solution 100 % Web

- Fiabilisez vos déclarations fiscales

- Assurez une veille fiscale exhaustive et transparente

- Simplifiez vos processus déclaratifs

- Sécurisez vos données, accès et de l'archivage

Les principales fonctionnalités de Sage Fiscalité Powered by Invoke

Sécurisez vos transactions en toute simplicité

- Un module d'envoi des formalités fiscales vers la DGFIP

- Une sécurisation des transferts par signature électronique

- L'édition de plaquettes personnalisées dans Microsoft Word

- La télétransmission des déclarations

Simplifiez vos processus fiscaux

- Une alimentation automatisée des données extracomptables

- L'édition des journaux, grands livres, balances

- L'intégration des données extracomptables (fichier Excel)

- L'édition du détail des comptes de bilan avec option de présentation

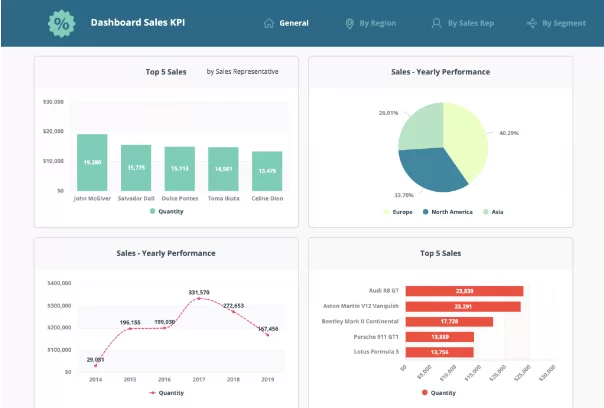

Pilotez vos données fiscales

- Un pilotage par dates d'échéances, triées par sociétés et par déclarations

- Une gestion des accès concurrents avec droits d'accès hiérarchisés

- Un workflow déclaratif intégré

- Des sauvegardes automatisées.

Apogea, 1er intégrateur de logiciels Sage

Sage Fiscalité Powered by Invoke - Livre Blanc

Découvrez les 6 bonnes raisons de passer à la fiscalité nouvelle génération, dans notre livre blanc.

Solution Sage Fiscalité Powered by Invoke - F.A.Q

Qu'est ce qu'une déclaration fiscale ?

Une déclaration fiscale, également appelée déclaration d’impôts ou déclaration de revenus, est un document officiel que les contribuables doivent remplir et soumettre aux autorités fiscales de leur pays ou de leur juridiction. Cette déclaration est généralement déposée annuellement et sert à fournir des informations complètes sur les revenus, les dépenses, les actifs, les passifs et d’autres éléments financiers d’une personne physique ou d’une entité (comme une entreprise) pendant une période fiscale donnée.

Le but principal d’une déclaration fiscaleest de permettre aux autorités fiscales de calculer l’impôt dû par le contribuable en fonction des lois fiscales en vigueur. Elle permet également de vérifier que les contribuables se conforment aux réglementations fiscales, de collecter des données pour des statistiques fiscales et de déterminer si des remboursements d’impôts sont dus.

Le choix d'un logiciel de gestion financière est parfois très compliqué... des nombreuses fonctionnalités aujourd'hui permettent de les différencier.

Quels types de déclarations fiscales existent ?

Les entreprises sont généralement tenues de soumettre plusieurs types de déclarations fiscales en fonction de leur structure, de leur secteur d’activité et de la législation fiscale locale. Voici quelques-uns des types de déclarations fiscales les plus courants pour les entreprises :

- Déclaration de l’impôt sur les sociétés (IS) : Les sociétés et les entreprises constituées en tant que personnes morales sont généralement tenues de soumettre une déclaration de l’impôt sur les sociétés. Cette déclaration permet de déclarer les revenus de l’entreprise, les charges déductibles, les crédits d’impôt et de calculer l’impôt sur les bénéfices.

- Déclaration de TVA (Taxe sur la valeur ajoutée) : Les entreprises collectent la TVA sur leurs ventes de biens et de services et la reversent aux autorités fiscales. Une déclaration de TVA est utilisée pour déclarer le montant de la TVA collectée et déduire la TVA payée sur les achats afin de déterminer le montant net à remettre aux autorités fiscales.

- Déclaration de la taxe professionnelle ou de la contribution économique territoriale (CET) : Les entreprises peuvent être tenues de soumettre une déclaration pour la taxe professionnelle ou la CET, selon la législation fiscale locale. Cette taxe est généralement basée sur la valeur locative des biens utilisés par l’entreprise.

- Déclaration de la cotisation foncière des entreprises (CFE) : La CFE est une composante de la CET et est basée sur la valeur locative des biens immobiliers utilisés par l’entreprise. Les entreprises doivent généralement soumettre une déclaration de CFE.

- Déclaration de la taxe sur les salaires : Certaines entreprises sont tenues de soumettre une déclaration de la taxe sur les salaires pour déclarer les salaires et les rémunérations versés aux employés et calculer la taxe correspondante.

- Déclaration de la contribution sociale de solidarité des sociétés (C3S) : La C3S est une taxe qui s’applique aux entreprises qui dépassent un certain chiffre d’affaires. Les entreprises soumettent une déclaration de C3S pour déclarer leurs recettes et calculer la taxe

En tant qu'intégrateur Sage, Apogea vous accompagne dans le choix de votre logiciel de fiscalité.

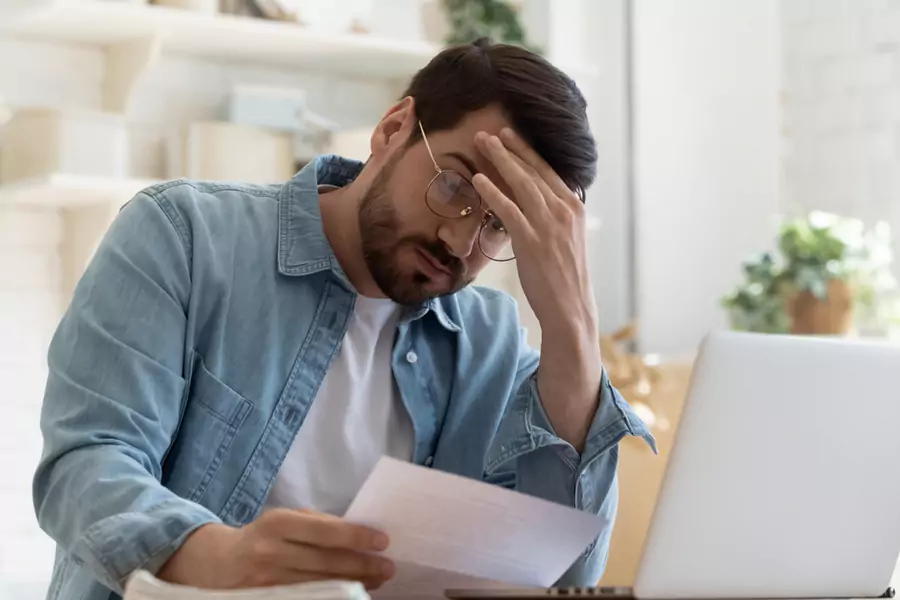

Quelles sont les conséquences du non-respect des échéances fiscales ?

Le non-respect des échéances des logiciels de fiscalité peuvent vous aider dans la gestion de votre trésorerie et données fiscales. Les conséquences spécifiques peuvent varier en fonction de la juridiction fiscale et de la gravité du retard, mais voici quelques-unes des conséquences courantes du non-respect des échéances fiscales :

- Pénalités : Les autorités fiscales peuvent imposer des pénalités financières pour le retard dans la soumission des déclarations fiscales ou le paiement des impôts. Ces pénalités peuvent être calculées en pourcentage du montant d’impôt dû et peuvent augmenter à mesure que le retard persiste.

- Intérêts de retard : En plus des pénalités, les contribuables peuvent devoir payer des intérêts de retard sur le montant d’impôt impayé. Les taux d’intérêt de retard varient d’une juridiction à l’autre, mais ils sont généralement plus élevés que les taux d’intérêt bancaires standard.

- Suspension de remboursements : Si vous avez droit à un remboursement d’impôt, le non-respect des échéances fiscales peut entraîner la suspension du remboursement jusqu’à ce que la situation soit régularisée.

- Saisies de biens : Dans certains cas graves de non-paiement d’impôts, les autorités fiscales peuvent prendre des mesures pour saisir des biens ou des actifs du contribuable afin de récupérer les impôts impayés.

Quels documents sont nécessaires pour remplir une déclaration fiscale ?

Les documents nécessaires pour remplir une déclaration fiscale varient en fonction du type de déclaration, de la juridiction fiscale, de la situation financière du contribuable ou de l’entreprise, et des réglementations fiscales spécifiques. Cependant, voici une liste générale de documents couramment nécessaires pour remplir une déclaration fiscale d’entreprise :

- États financiers : Les états financiers de l’entreprise, tels que le bilan, le compte de résultat et le tableau de trésorerie.

- Livres comptables : Les registres comptables de l’entreprise, y compris les journaux comptables, les grands livres, les factures, les reçus et les relevés bancaires.

- Déclarations de revenus antérieures : Des déclarations fiscales précédentes de l’entreprise peuvent être nécessaires pour référence et pour suivre les crédits d’impôt reportés.

- Informations sur les employés : Les informations sur les employés, les salaires, les avantages sociaux et les retenues à la source.

- Reçus de dépenses professionnelles : Les preuves de dépenses professionnelles déductibles, telles que les frais de voyage, les dépenses de bureau, les frais de formation, etc.

- Déclarations de TVA : Les déclarations de TVA ou de taxes de vente, le cas échéant.

- Informations sur la paie et les avantages sociaux : Les informations sur les régimes de retraite, les avantages sociaux, les contributions à la sécurité sociale, etc.

Dématérialisation vos processus