La liasse fiscale est un ensemble de documents comptables et fiscaux qui permettent, in fine, de calculer l’impôt à payer par une entreprise. Elle est produite par l’entreprise elle-même en interne ou bien par un expert-comptable. Les entreprises ont l’obligation de soumettre cette liasse à l’administration fiscale à chaque fin d’exercice. Son absence de production peut donner lieu à des sanctions. Pour en savoir plus sur l’importance, l’intérêt et le contenu des liasses fiscales, nous vous encourageons à lire cet article.

Que signifie « liasse fiscale » ?

Toutes les entreprises, quelques soient leur taille, doivent produire une liasse fiscale. Cette liasse regroupe différentes déclarations et informations nécessaires pour calculer l”impôt, notamment l’impôt sur les sociétés.

Qu’est-ce qu’une liasse fiscale ?

En France, la liasse fiscale est un ensemble de formulaires et de documents qui permettent de déclarer les résultats comptables de l’entreprise. Ces documents sont utilisés par l’administration fiscale pour déterminer le montant de l’impôt dû par l’entreprise.

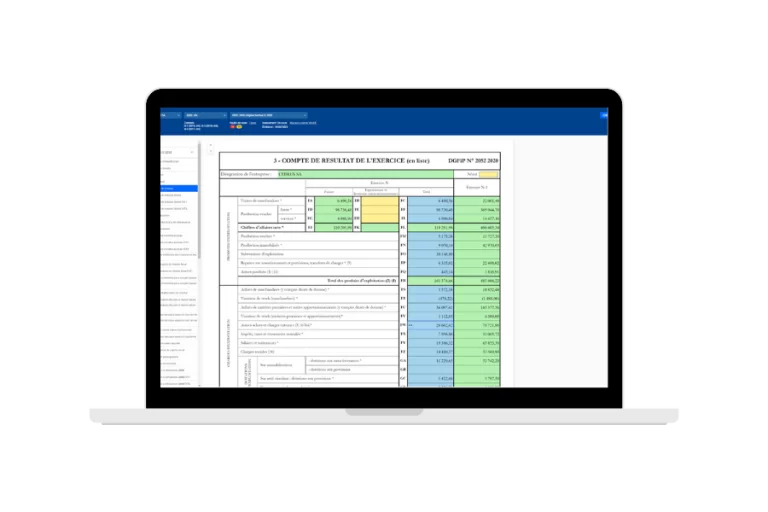

Le format de la liasse fiscale est normalisé et suit les modèles de déclarations établis par l’administration fiscale. Elles comprennent le bilan, le compte de résultat, les annexes comptables et différentes déclarations fiscales spécifiques. Ces documents sont généralement remplis selon un format bien défini. Le volume de la liasse fiscale varie en fonction de la taille et de la forme juridique de l’entreprise. Le calcul de l’impôt est effectué à partir des résultats déclarés dans la liasse fiscale.

La liasse fiscale est utilisée par les autorités fiscales pour calculer les impôts dus par l’entreprise. Il est essentiel de remplir correctement la liasse fiscale et de la soumettre dans les délais prescrits pour se conformer aux obligations fiscales légales.

Les erreurs dans la liasse fiscale peuvent entraîner des pénalités financières et d’autres conséquences fiscales. Les entreprises, en particulier les grandes entreprises, font souvent appel à des experts-comptables ou à des professionnels de la fiscalité pour préparer et soumettre leur liasse fiscale, car le processus peut être complexe et les lois fiscales sont sujettes à des changements fréquents.

Quels documents composent la liasse fiscale ?

La composition précise de la liasse fiscale dépend de la législation fiscale en vigueur dans le pays où une entreprise opère. Cependant, dans de nombreux pays, la liasse fiscale comprend généralement un ensemble de formulaires fiscaux et de documents comptables qui récapitulent les informations financières et fiscales de l’entreprise pour une période comptable donnée. Voici les documents qui sont couramment inclus dans une liasse fiscale :

- Le bilan comptable : Le bilan résume la situation financière de l'entreprise à la fin de la période comptable, en indiquant ses actifs, passifs et capitaux propres.

- Le compte de résultat : Le compte de résultat récapitule les revenus, les charges et le résultat net de l'entreprise pour la période comptable.

- Les annexes comptables : Les annexes fournissent des informations détaillées sur les comptes de l'entreprise

- Les déclarations fiscales : Les formulaires fiscaux spécifiques au pays, tels que la déclaration de l'impôt sur les sociétés, la déclaration de la TVA, la déclaration des taxes locales

- Les pièces justificatives : Il peut être nécessaire de fournir des pièces justificatives pour étayer les chiffres figurant dans la liasse fiscale

- Les rapports spécifiques : Certains pays exigent des rapports spécifiques sur des sujets particuliers, tels que les transactions avec des parties liées, les opérations internationales, etc.

Le contenu de la liasse diffère également en fonction du mode d’imposition. Pour les sociétés de personnes soumises à l’impôt sur le revenu (IR), la liasse fiscale intègre soit une déclaration 2035 (bénéfices non commerciaux), soit une déclaration 2031 (bénéfices industriels et commerciaux).

Pour les sociétés soumises à l’IS, la liasse fiscale intègre la déclaration 2061 relative aux revenus de capitaux mobiliers (dividendes notamment). Par ailleurs, la taille des annexes à la liasse fiscale dépend du régime d’imposition de l’entreprise, qu’il s’agisse du régime simplifié ou du régime normal. Ces régimes déterminent la manière dont l’entreprise doit déclarer ses résultats et calculer ses impôts.

A quoi sert la liasse fiscale ?

La liasse fiscale sert principalement à remplir les obligations légales de déclaration fiscale d’une entreprise envers les autorités fiscales. Elle est un ensemble de documents et de formulaires qui récapitulent les informations financières et fiscales de l’entreprise pour une période comptable donnée, généralement une année. Voici ses principales fonctions et utilisations :

- Calcul de l'impôt : La liasse fiscale permet de calculer l'impôt dû par l'entreprise. Elle fournit les données nécessaires pour déterminer le montant des impôts sur les bénéfices, la TVA, les taxes locales et d'autres obligations fiscales.

- Conformité fiscale : Elle permet à l'entreprise de se conformer aux exigences légales en matière de déclaration fiscale. Le non-respect des délais de soumission ou des obligations de déclaration peut entraîner des pénalités financières.

- Vérification fiscale : Les autorités fiscales utilisent la liasse fiscale comme base pour effectuer des vérifications fiscales et des contrôles de conformité.

- Reporting financier : La liasse fiscale récapitule les informations financières de l'entreprise, telles que le bilan, le compte de résultat et d'autres données comptables.

- Planification fiscale : En examinant la liasse fiscale, les entreprises peuvent identifier des opportunités de planification fiscale pour optimiser leur charge fiscale légale.

En résumé, la liasse fiscale est un outil essentiel pour la gestion financière d’une entreprise et pour s’acquitter de ses obligations fiscales. Elle est utilisée pour déclarer les informations fiscales aux autorités, calculer les impôts, évaluer la performance financière et se conformer aux règles fiscales en vigueur. Il est crucial de remplir correctement et de soumettre la liasse fiscale dans les délais prescrits pour éviter des problèmes juridiques et financiers. Bon à savoir : la liasse fiscale peut être un outil important pour convaincre les banquiers ou des investisseurs lors de demandes de financement où de prêts. Les banques et les prêteurs de fonds examinent souvent la situation financière d’une entreprise avant de prendre des décisions en matière de crédit.

Comment et quand déclarer la liasse fiscale ?

La procédure et les délais pour déposer une liasse fiscale dépendent de la forme juridique de l’entreprise et de son régime d’imposition (régime réel simplifié ou régime réel normal). Il est crucial de consulter, avant chaque période fiscale, les dernières instructions fournies par l’administration fiscale pour s’assurer de la conformité avec les réglementations en vigueur. Attention, les dates limites pour le dépôt peuvent également varier d’une année sur l’autre.

Les 3 modes de télétransmission possible au SIE

La télétransmission d’une liasse fiscale peut se faire au travers de trois modes principaux :

- EFI (échange de formulaires informatisés): cette méthode concerne principalement les particuliers et les entreprises individuelles (BIC ou BNC). Les contribuables utilisent des formulaires préremplis, accessibles sur le site impôt.gouv.fr. Grâce à un logiciel spécifique agrée par l’administration fiscale, ils saisissent les informations comptables via des formulaires électroniques. Il suffit ensuite de transmettre électroniquement ces formulaires depuis le portail des impôts.

- - EDI (échange de données informatisées): l’EDI est un protocole qui permet l’échange de données structurés entre différents systèmes informatiques. Les entreprises doivent utiliser des logiciels de gestion comptable compatibles avec l’EDI pour établir leur liasse fiscale et saisir les données de manière électronique. Le fichier EDI est ensuite transmis électroniquement à l’administration fiscale via un canal sécurisé (portail mis à disposition par l’administration fiscale). Une fois le fichier EDI reçu par les impôts, un accusé de réception électronique est envoyé.

- EDI TDFC (échange de données informatisées par télétransmission des données fiscales et sociales): ce mode de télétransmission utilise également le protocole EDI. Une fois la liasse préparée avec un logiciel de gestion comptable, le logiciel génère un fichier au format TDFC, structuré conformément aux normes définies par l’administration fiscale. Une fois les données traitées, l’administration fiscale émet un accusé de réception électronique.

Date limite de dépôt de la liasse fiscale

La date limite de dépôt de la liasse fiscale est fixée au deuxième jour ouvré suivant le 1er mai de chaque année. Par exemple, si l’exercice comptable de l’entreprise se termine le 31 décembre, la liasse fiscale doit être déposée au plus tard le deuxième jour ouvré suivant le 1er mai de l’année suivante.

Si l’exercice comptable de l’entreprise se termine à une autre date, la déclaration doit être déposée dans les 3 mois suivants la clôture. Dans certains cas, il est possible de bénéficier d’une date limite de dépôt étendue. C’est le cas notamment si la liasse fiscale est transmise par voie électronique. En cas de retard dans le dépôt de la liasse fiscale, des pénalités peuvent être appliquées. En général, voici quelques informations utiles à prendre en compte :

- La date limite de dépôt de la liasse fiscale peut varier en fonction du type de déclaration fiscale

- De nombreux pays fixent des dates limites de dépôt annuelles, souvent quelques mois après la fin de l'exercice comptable.

- Dans certains pays, des délais supplémentaires peuvent être accordés aux entreprises qui déposent électroniquement leur liasse fiscale.

- Les entreprises qui ne respectent pas les délais de dépôt de la liasse fiscale peuvent être passibles de pénalités financières ou d'autres sanctions.

Pour éviter des problèmes liés à la non-conformité fiscale, il est recommandé de consulter régulièrement les autorités fiscales locales, de tenir à jour un calendrier fiscal et de travailler en étroite collaboration avec un expert-comptable ou un professionnel de la fiscalité qui peut vous aider à respecter les délais et les obligations fiscales de votre entreprise.

Qui fournit la liasse fiscale ?

Même si bon nombre d’entreprises font appel à un expert-comptable pour remplir la liasse fiscale et la transmettre au service des impôts des entreprises. En effet, les experts-comptables ont une connaissance approfondie des règles fiscales. Pour autant, certaines entreprises, notamment les plus petites, s’en charge en interne. Pour cela, il est néanmoins nécessaire de disposer d’un logiciel de comptabilité agréé et compatible avec le mode EDI (Echange de données Informatisées).

D’une manière générale, c’est le service comptable de l’entreprise ou du cabinet qui gère la comptabilité de l’entreprise, qui se charge de recueillir toutes les informations financières, y compris les données relatives aux recettes, aux charges, aux amortissements… Il est également possible d’obtenir les formulaires de la liasse fiscale auprès du SIE ou bien sur le site impot.gouv.fr.

Les documents qui composent la liasse fiscale ?

Les documents à fournir dans la liasse fiscale ne sont pas les mêmes en fonction de la forme juridique de l’entreprise.

La liasse fiscale pour les professions libérales

Les professions libérales appartiennent au régime fiscal des bénéfices non commerciaux (BNC). Elles regroupent un large éventail de métiers exercés par des professionnels indépendants. Ces professions nécessitent souvent une expertise spécifique et sont généralement réglementées par des ordres ou des instances professionnelles. On trouve notamment les avocats, les médecins, les experts comptables, les architectes, les pharmaciens…

Cette typologie de profession doit déclarer la liasse fiscale 2035 (déclaration contrôlée) ainsi que les annexes 2035 bis, 2035 ter, 2035A, 2035B, 2035E. Voici ce que comprend généralement la liasse fiscale pour les professions libérales en France :

- Les déclarations fiscales spécifiques aux BNC : Les professions libérales doivent remplir certaines déclarations fiscales spécifiques aux BNC, notamment la déclaration 2035. Cette déclaration récapitule les revenus et les charges professionnels, ainsi que les éléments nécessaires au calcul de l'impôt sur le revenu.

- Le bilan simplifié : Contrairement aux entreprises commerciales, les professions libérales ne tiennent généralement pas de comptabilité commerciale complète.

- Les annexes comptables : Les professions libérales peuvent être tenues de fournir des annexes comptables pour expliquer les éléments du bilan et du compte de résultat.

- La déclaration de revenus : Les professionnels libéraux doivent également remplir leur déclaration de revenus personnelle (formulaire 2042) pour déclarer les revenus issus de leur activité professionnelle.

- La déclaration de TVA : Certaines professions libérales peuvent être assujetties à la TVA, auquel cas elles doivent remplir la déclaration de TVA correspondante (CA3).

La date limite de dépôt de la liasse fiscale et des déclarations fiscales varie d’une année à l’autre et dépend du régime fiscal spécifique auquel le professionnel libéral est soumis. Il est important de se référer aux autorités fiscales françaises et de consulter un expert-comptable ou un conseiller fiscal pour s’assurer de remplir correctement et à temps toutes les obligations fiscales et comptables en tant que professionnel libéral.

La liasse fiscale pour les artisans et commerçants

Pour les artisans, les commerçants ou les sociétés à l’IR, le régime fiscal est celui des bénéfices Industriel et commerciaux (BIC). Pour les entreprises qui déclarent des BIC, il existe deux types de régime :

- Le régime simplifié d’imposition (RSI) : la liasse fiscale est la 2031 et les annexes sont les formulaires 2033 A, B, C, D, E, F, G. Le régime simplifié dépend également du chiffre d’affaires HT de l’entreprise (238 000 € pour les activités de prestation de services et 789 000 € pour les autres activités (vente de marchandises, hébergement).

- Le régime normal d’imposition (RN) : si l’entreprise dépasse les chiffres d’affaires ci-dessus, la liasse fiscale est la 2031 et les annexes formulaires sont les suivants : 2050 à 2057, 2058 A, B, C et 2059 A, B, C, D, E, F, G.

La date limite de dépôt de la liasse fiscale et des déclarations fiscales varie d’une année à l’autre et dépend du régime fiscal spécifique auquel l’entreprise est soumise, du type d’entreprise (individuelle, société), et du chiffre d’affaires réalisé. Il est important de se référer aux autorités fiscales françaises (Direction Générale des Finances Publiques – DGFiP) et de consulter un expert-comptable ou un conseiller fiscal pour s’assurer de remplir correctement et à temps toutes les obligations fiscales et comptables en tant qu’artisan ou commerçant.

La liasse fiscale pour les sociétés à l’IS

Si la société est une SARL, une EURL, une SAS, une SASU, ou une SC, alors son régime fiscal est celui de l’ IS. Là encore, il existe deux types de régimes : simplifié ou normal.

- Le régime simplifié d’imposition (RSI) : si le chiffre d’affaires de l’entreprise est inférieur à 789 000 €, alors la liasse fiscale est la 2065 et les annexes sont les formulaires 2033 A, B, C, D, E, F, G.

- Le régime normal d’imposition (RN) : Si le chiffre d’affaires de l‘entreprise est supérieur à 789 000€ (vente marchandise) ou 238 000€ (prestation de services) la liasse fiscale est la 2065 et les annexes à déclarer sont les 2050 à 2057, 2058 A, B, C et 2059 A, B, C, D, E, F, G.

La date limite de dépôt de la liasse fiscale et des déclarations fiscales pour les sociétés à l’IS dépend du calendrier fiscal en vigueur en France. Les entreprises ont généralement quelques mois après la fin de leur exercice comptable pour soumettre leur liasse fiscale. Il est important de se référer aux autorités fiscales françaises (Direction Générale des Finances Publiques – DGFiP) et de travailler en étroite collaboration avec un expert-comptable ou un conseiller fiscal pour respecter les délais et les obligations fiscales spécifiques à votre société.

La liasse fiscale pour les sociétés à l’IR

- Pour les BNC, la liasse fiscale à déclarer est la 2035 accompagnée des annexes pour les activités de prestation de services.

- Pour les BIC, la liasse fiscale est la 2031 pour les activités de vente de marchandises ou d’hébergement.

En cas de doute sur votre régime fiscal, vous pouvez prendre contact avec votre SIE (service des impôts des entreprises).

La date limite de dépôt de la liasse fiscale et des déclarations fiscales pour les sociétés à l’IR dépend du calendrier fiscal en vigueur en France. Les entreprises ont généralement quelques mois après la fin de leur exercice comptable pour soumettre leur liasse fiscale. Il est important de se référer aux autorités fiscales françaises (Direction Générale des Finances Publiques – DGFiP) et de travailler en étroite collaboration avec un expert-comptable ou un conseiller fiscal pour respecter les délais et les obligations fiscales spécifiques à votre société à l’IR.

Quels logiciels pour la gestion de vos liasses fiscales ?

Il existe plusieurs logiciels de gestion de liasses fiscales sur le marché, conçus pour faciliter la préparation et la transmission des déclarations fiscales conformément aux exigences légales.

Sage fiscalité Powered by Invoke

Sage fiscalité Invoke modernise, dématérialise et simplifie la gestion des déclarations fiscales, depuis leur création jusqu’au télépaiement. Ce logiciel ingénieux permet de recueillir et d’optimiser le rassemblement des données, de préparer leur mise en forme, de garantir leur parfaite intégrité, depuis leur collecte jusqu’à leur transmission à l’administration fiscale. Une fois que tout est centralisé et intégré à la solution Sage, le temps consacré aux déclarations fiscales est largement optimisé.

Face à la complexité du droit fiscal, le pilotage au quotidien, l’automatisation et la sécurisation de vos processus deviennent cruciaux. Sage Fiscalité Powered by Invoke modernise, dématérialise et simplifie la gestion de vos déclarations fiscales, depuis leur création jusqu’au télépaiement. Nous vous recommandons de vous faire accompagner par un expert-comptable qui s’assurera de la conformité et de la précision de vos liasses fiscales, tout en vous donnant des conseils pour optimiser la situation fiscale de votre entreprise.

Sage 1000 Etats Comptables et Fiscaux

Avec Sage 1000 États Comptables et Fiscaux FRP, calculez, éditez et dématérialisez vos déclarations fiscales sans oublier la présentation de vos plaquettes comptables et financières. Sage 1000 est un logiciel fiscal conçu pour les grandes structures et les entreprises ayant des besoins complexes. Il répond à des besoins spécifiques en matière de reporting financier et fiscal. Il permet le calcul, l’édition et la dématérialisation des déclarations fiscales des MGE ainsi que la présentation des documents fiscales et plaquettes comptables et financières… Calculez, éditez et dématérialisez vos déclarations fiscales et la présentation de vos plaquettes comptables et financières, profitez d’un outil métier intuitif et convivial pour votre confort et de plus de simplicité pour améliorer votre efficacité.

Sage 1000 contient des fonctionnalités avancées d’automatisation pour simplifier la génération de rapports et réduire les erreurs potentielles. Avec ce logiciel, la chaine fiscale est maitrisée avec plus de 30 formats de balance à disposition.

Sage 100 Etats Comptables et Fiscaux

Sage 100 Etats Comptables et Fiscaux est un module conçu pour aider les entreprises à générer facilement les états financiers et fiscaux conformément aux normes en vigueur. Il permet de générer automatiquement les liasses fiscales. Ce logiciel est adaptable aux TPE et PME et possède de nombreuses fonctionnalités : dématérialisation fiscale, paramétrage simple, personnalisation…

Sage 100 États Comptables et Fiscaux vous permet également de calculer, d’éditer et de télédéclarer vos données comptables et fiscales, avec présentation de vos plaquettes comptables et financières.

Etant donné qu’il s’agit d’un module intégré à la suite Sage 100, il est conçu pour être parfaitement intégré avec le module de comptabilité financière permettant une transition fluide des données comptables aux déclarations fiscales.