CRM Banque : optimisez votre relation client et votre conformité

Gérer des données dispersées, répondre aux exigences réglementaires et offrir une expérience client fluide : un défi quotidien pour les établissements bancaires. Un CRM banque bien choisi devient alors un véritable levier de performance. Dans ce guide, vous découvrirez comment structurer votre relation client, sécuriser vos processus et sélectionner la solution la plus adaptée à vos enjeux métiers.

Téléchargez notre comparatif des meilleures solution CRM sur le marché en 2026 :

CRM bancaire : concilier performance, réglementation et proximité client

Aujourd’hui, 1 interaction sur 2 dans la banque se fait via des canaux digitaux, mais 68 % des établissements peinent encore à avoir une vision client unifiée. Entre réglementations qui se renforcent (KYC, RGPD, LCB-FT), exigences de traçabilité stricte et pression des néobanques, les équipes commerciales et conformité avancent souvent à vue.

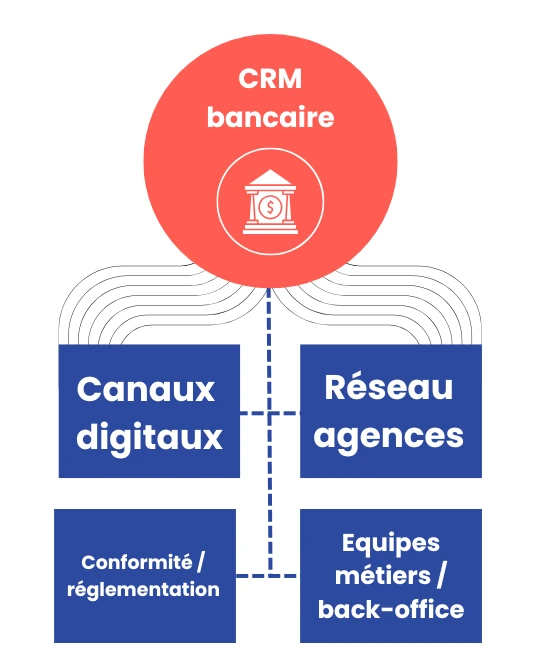

Un CRM bancaire (aussi appelé CRM finance) est bien plus qu’un outil de gestion de contacts : c’est une brique stratégique pour orchestrer les interactions, centraliser les données clients, et sécuriser les processus dans un environnement réglementé. Il permet d’aligner les métiers — relation client, conformité, marketing, réseau — autour d’une vision unique, tout en réduisant jusqu’à 30 % les délais de traitement et en améliorant de 20 % la satisfaction client.

Le schéma ci-contre montre comment le CRM bancaire agit comme un hub central entre les canaux digitaux, le réseau d’agences, la conformité et les équipes internes. Il centralise les données, fluidifie les échanges et garantit traçabilité et performance dans un environnement réglementé exigeant.

Les avantages stratégiques d’un CRM pour les établissements financiers

Fidéliser vos clients en personnalisant chaque interaction

Les clients n’acceptent plus les offres génériques. Grâce au CRM, chaque conseiller dispose d’une fiche client enrichie en temps réel (historique produit, moments de vie, comportements digitaux). Résultat : des échanges contextualisés, des offres envoyées au bon moment et une vraie différenciation face aux acteurs 100 % en ligne. Une banque qui connaît ses clients, c’est une banque qui les retient. Dans la même lignée, on vous a rédigé un article complet sur les stratégies et méthodes de fidélisation client. Consultez-le !

Centraliser les données clients pour une vision 360° fiable

Fini les infos éclatées entre outils, réseaux et tableurs. Le CRM consolide toutes les données clients dans un seul espace, accessible à chaque acteur autorisé — qu’il soit au siège, en agence ou au back-office. Vous éliminez les doublons, les approximations et les pertes de temps. Une base de données CRM et des fichiers clients CRM uniques, c’est la garantie d’une relation client fluide et maîtrisée.

Fluidifier les processus internes et réduire les frictions opérationnelles

Chaque ouverture de compte ou demande de crédit implique plusieurs services. Sans CRM, cela rime souvent avec emails perdus, dossiers bloqués et validations à rallonge. En automatisant les étapes clés et en reliant les équipes sur une plateforme unique, vous accélérez la circulation de l’information et réduisez drastiquement les frictions internes. Moins de lenteur, plus d’efficacité.

Automatiser les tâches à faible valeur pour gagner en efficacité terrain

Combien d’heures vos conseillers perdent-ils à relancer des clients ou saisir des infos à la main ? Un CRM bancaire prend en charge ces tâches répétitives grâce à des rappels intelligents, campagnes automatisées et saisies pré-remplies. Vos équipes passent moins de temps à exécuter… et plus à conseiller, vendre et fidéliser.

Renforcer la conformité et la traçabilité face aux exigences KYC & RGPD

La moindre erreur KYC peut coûter des amendes, des délais ou une perte de crédibilité. Le CRM trace chaque interaction, document et consentement, déclenche des alertes avant échéance et facilite les audits. Vous gagnez en sérénité réglementaire tout en réduisant le poids opérationnel de la conformité.

Anticiper les besoins clients grâce à la donnée bancaire

Vos données cachent des opportunités commerciales inexploitées. Grâce au CRM, vous identifiez en temps réel les signaux d’achat (crédit, patrimoine, mobilité) et déclenchez automatiquement des offres ciblées. Vous passez d’une approche réactive à une stratégie proactive, avec des taux de conversion en forte hausse.

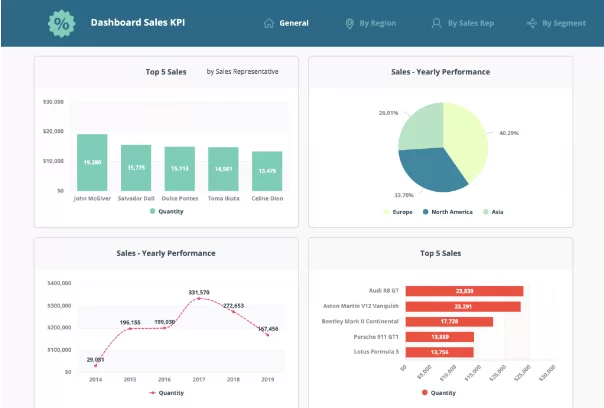

Piloter la performance commerciale et réglementaire sur une seule plateforme

Vous jonglez encore entre 4 tableaux Excel et 3 reporting manuels ? Un tableau de bord CRM regroupe indicateurs commerciaux et alertes réglementaires dans des dashboards temps réel, pour une vision claire de l’activité. Vous pilotez finement la performance, identifiez les écarts plus vite et prenez de meilleures décisions, plus rapidement.

Les fonctionnalités CRM qui répondent aux défis du secteur bancaire

- Simplifier le KYC et sécuriser la conformité réglementaire

- Avoir une vision en temps réel des comptes et produits clients

- Accélérer les décisions de crédit grâce au scoring intelligent

- Identifier automatiquement les opportunités de ventes croisées

- Piloter efficacement les opportunités sur tous vos produits bancaires

- Connecter le CRM à votre SI bancaire pour une expérience unifiée

Simplifier le KYC et sécuriser la conformité réglementaire

Entre KYC, RGPD et LCB-FT, les banques jonglent avec des volumes d’informations colossaux et des processus exigeants. Un CRM bancaire permet d’automatiser la collecte, la vérification et la mise à jour des données clients, tout en historisant chaque interaction. Des alertes se déclenchent automatiquement en cas d’expiration de documents ou d’action réglementaire à effectuer. Cela implique moins de risques de non-conformité, moins d’erreurs manuelles et des audits simplifiés.

Avoir une vision en temps réel des comptes et produits clients

Les conseillers bancaires perdent souvent un temps précieux à naviguer entre outils et fichiers pour reconstituer la situation d’un client. Grâce au CRM, toutes les données produits (comptes, contrats, crédits, placements…) sont centralisées et actualisées en temps réel, offrant une vision fiable et exploitable immédiatement. Cela permet des échanges plus pertinents, des conseils mieux ciblés et une expérience client nettement améliorée.

Accélérer les décisions de crédit grâce au scoring intelligent

L’évaluation du risque est souvent freinée par la dispersion des données et la lenteur des analyses manuelles. Avec un CRM bancaire connecté aux outils de scoring, les équipes crédit disposent en temps réel d’indicateurs fiables et consolidés : historique client, capacité de remboursement, comportement digital… Cette vision 360° permet de prendre des décisions plus rapides et plus justes, tout en réduisant le taux de défaut grâce à une meilleure maîtrise du risque.

Identifier automatiquement les opportunités de ventes croisées

Les signaux d’achat sont souvent présents dans les données clients… mais trop rarement exploités. Le CRM analyse les comportements et les historiques pour détecter automatiquement les opportunités de cross-sell et d’upsell : assurance associée à un crédit, offre d’épargne à un client patrimonial, produit d’investissement après un versement important, etc. Les équipes passent d’une approche opportuniste à une démarche proactive, pilotée par la donnée.

Piloter efficacement les opportunités sur tous vos produits bancaires

Prêts, épargne, crédits, assurances… La multiplication des offres complexifie la gestion commerciale. Le CRM structure le pipeline d’opportunités et offre une visibilité claire sur chaque dossier, du premier contact à la signature. Les conseillers peuvent suivre les étapes en temps réel, prioriser les actions et collaborer facilement avec d’autres services. Cela amène un cycle de vente plus fluide et mieux maîtrisé sur l’ensemble de votre gamme.

Connecter le CRM à votre SI bancaire pour une expérience unifiée

Dans beaucoup d’établissements, le CRM est un outil isolé, ce qui limite sa valeur. En l’intégrant à votre core banking, systèmes de paiement et outils métier, vous créez un écosystème connecté, où chaque donnée saisie est immédiatement disponible dans tous les systèmes pertinents. Cela entraine moins de ressaisies, moins de ruptures de parcours, et une relation client cohérente sur tous les canaux — agence, web et mobile.

Comment sélectionner le CRM bancaire le plus adapté à vos enjeux métier ?

Aligner le CRM sur vos priorités business et réglementaires

Chaque établissement bancaire a ses propres enjeux : développement commercial, conformité accrue, digitalisation des canaux ou modernisation du SI. Avant de comparer les outils, il est essentiel d’identifier précisément vos objectifs stratégiques et opérationnels. Cette étape permet de choisir un CRM qui ne se contente pas de “gérer des contacts”, mais qui répond réellement à vos priorités métiers, en soutenant vos équipes là où la valeur est créée.

Garantir une sécurité et une conformité irréprochables

Entre RGPD, KYC et LCB-FT, la sécurité et la conformité ne sont pas négociables. Le CRM choisi doit répondre aux standards bancaires les plus exigeants : hébergement sécurisé, chiffrement des données, traçabilité fine, gestion des consentements et contrôle d’accès strict. Un outil conforme vous permet de réduire les risques opérationnels et réglementaires, tout en apportant une base solide pour vos audits internes et externes.

Assurer une intégration fluide avec votre SI bancaire

Un CRM isolé perd une grande partie de sa valeur. Pour être efficace, il doit s’intégrer parfaitement avec votre core banking, systèmes de paiement, outils de scoring et portails digitaux. Une bonne Connection CRM garantit la circulation fluide de la donnée entre tous les métiers (agences, conformité, marketing…), évite les doubles saisies et réduit drastiquement les frictions opérationnelles.

Choisir une solution qui s’adapte à votre croissance et à vos process

Les besoins d’aujourd’hui ne sont pas ceux de demain. Une banque en expansion ou en transformation digitale doit miser sur un CRM capable d’évoluer avec ses équipes, ses produits et ses exigences réglementaires. Une solution flexible et personnalisable permet de faire évoluer vos parcours clients, vos automatisations et vos reporting sans refonte coûteuse — garantissant ainsi un investissement durable.

S’assurer d’un accompagnement solide pour maximiser le ROI

Même le meilleur outil ne délivrera pas ses promesses sans une conduite du changement efficace. La qualité du support, de la formation CRM et de l’accompagnement proposés par votre partenaire CRM est donc déterminante. Des experts capables de comprendre votre métier et vos contraintes faciliteront l’adoption, accéléreront la mise en production et vous aideront à exploiter pleinement le potentiel du CRM, pour un retour sur investissement tangible dès les premiers mois.

Notre comparatif des 5 meilleurs logiciels CRM pour les banques en 2026

Microsoft Dynamics 365 – Le CRM pour les banques structurées

Idéal pour les institutions déjà ancrées dans l’écosystème Microsoft qui veulent un CRM puissant, intégré et sécurisé.

Dynamics 365 CRM séduit les banques bien équipées en outils Microsoft (Azure, Office 365, Power BI). Sa modularité permet d’activer uniquement les briques utiles (Sales, Marketing, Customer Insights), avec une intégration SI fluide et une sécurité conforme aux standards bancaires.

- Avantages : intégration native Microsoft, puissance analytique, extensibilité.

- Limites : complexité de paramétrage, coûts cumulatifs des modules.

- Prix 2025 : env. 80–120 €/utilisateur/mois, selon les modules.

- Avis G2 : note moyenne 4,1/5 — points forts : intégration ; points faibles : courbe d’apprentissage et pricing.

- Recommandé pour les banques structurées souhaitant un CRM robuste, intégré à leur SI.

On intègre Dynamics 365 CRM : demandez une démo de la solution

Sage CRM – La solution simple et abordable pour les banques régionales

Idéal pour digitaliser la relation client sans lourdeur technique ni budget élevé.

Sage CRM et son module de vente Sage Sales Management misent sur la simplicité et la rapidité de déploiement. Son intégration avec les outils de gestion Sage séduit les banques régionales ou établissements de taille moyenne.

- Avantages : coût maîtrisé, prise en main rapide, intégration comptable/financière.

- Limites : fonctionnalités bancaires limitées (scoring, KYC), moins évolutif.

- Prix 2025 : env. 30–60 €/utilisateur/mois, selon configuration.

- Avis G2 : note moyenne 4,0/5 — apprécié pour sa simplicité, limité pour des besoins complexes.

- Adapté aux structures cherchant un CRM opérationnel, sans architecture lourde.

On intègre Sage CRM : demandez une démo de la solution

Salesforce Financial Services Cloud – Le mastodonte taillé pour les grandes banques

Une solution sectorielle ultra-complète, pensée pour les environnements multi-entités et les besoins métiers complexes.

Salesforce FSC est conçu spécifiquement pour la banque et la finance. Il intègre nativement des fonctionnalités de gestion clients, scoring, parcours patrimoniaux et conformité, avec un écosystème AppExchange massif.

- Avantages : richesse fonctionnelle, personnalisation poussée, maturité marché.

- Limites : coût élevé, déploiements longs, complexité de configuration.

- Prix 2025 : env. 120–200+ €/utilisateur/mois selon modules.

- Avis G2 : note moyenne 4,3/5 — plébiscité pour sa puissance, critiqué pour ses coûts.

- Idéal pour les grandes banques multi-entités voulant une solution sectorielle premium.

SugarCRM – L’option personnalisable pour construire un CRM bancaire sur mesure

Flexible et modulaire, parfait pour les banques qui veulent adapter l’outil à leurs process internes

SugarCRM offre une grande liberté de personnalisation sans la lourdeur d’un mastodonte. Sa structure modulaire permet de bâtir un CRM adapté aux spécificités bancaires sans surpayer des fonctions inutiles.

- Avantages : flexibilité, tarification intermédiaire, bonne intégration via API.

- Limites : moins de modules bancaires prêts à l’emploi, dépendance à l’équipe technique.

- Prix 2025 : env. 50–100 €/utilisateur/mois selon modules.

- Avis G2 : note moyenne 4,2/5 — apprécié pour la personnalisation, critiqué pour la maintenance.

- Excellent choix pour les banques intermédiaires souhaitant un CRM “sur mesure”.

monday.com CRM – L’alternative pour les usages ciblés ou les filiales digitales

Léger, rapide à déployer et flexible — idéal pour des besoins précis ou des équipes agiles

Monday.com n’est pas un CRM bancaire classique, mais un outil flexible idéal pour des usages ciblés : gestion de leads, partenariats, ou CRM de filiales digitales. Interface ultra-intuitive, automatisations simples et déploiement express.

- Avantages : simplicité, coût attractif, adoption rapide.

- Limites : fonctionnalités bancaires très limitées, pas adapté aux grandes structures complexes.

- Prix 2025 : env. 10–25 €/utilisateur/mois, selon plan.

- Avis G2 : note moyenne 4,7/5 — très apprécié pour son UX, limité pour les cas complexes.

- Bon choix pour des entités agiles ou comme outil CRM complémentaire ciblé.

Un tableau comparatif des meilleurs CRM pour les établissements bancaires

| Critères | Microsoft Dynamics 365 | Sage CRM | Salesforce FSC | SugarCRM | monday.com |

|---|---|---|---|---|---|

| Type de solution | Modulaire généraliste orienté SI Microsoft | Généraliste PME | Verticalisée finance | Flexible personnalisable | CRM léger / horizontal |

| Cible idéale | Banques structurées, SI Microsoft | Banques régionales | Grandes banques multi-entités | Banques intermédiaires | Équipes agiles / filiales |

| KYC / conformité native | Partielle (extensions possibles) | Faible | Très forte | Personnalisable | Faible |

| Scoring risque | Intégration externe | Non natif | Natif puissant | Possible via modules | Non natif |

| Sécurité & hébergement | Azure, ISO, SOC 2 | Variable | SOC2 / Cloud sécurisé | Cloud privé ou hybride | Cloud public |

| Intégration Core Banking | Très bonne (connecteurs MS + API) | Limitée | Très bonne via AppExchange | API | Limitée |

| Scalabilité | Très bonne | Moyenne | Excellente | Bonne | Limitée |

| Personnalisation | Avancée (Power Platform) | Faible | Très avancée | Très flexible | Moyenne |

| Tarif moyen (€/util./mois) | 80–120 € | 30–60 € | 120–200 €+ | 50–100 € | 10–25 € |

| TCO 3 ans (estim.) | Moyen à élevé | Faible | Élevé | Moyen | Faible |

| Écosystème & support | Fort (Microsoft) | Standard | Très fort | Bon réseau partenaires | Limité |

| Satisfaction (G2) | 4,1/5 | 4,0/5 | 4,3/5 | 4,2/5 | 4,7/5 |

Apogea : votre partenaire pour un déploiement CRM bancaire réussi

Un CRM performant n’a de valeur que s’il est bien déployé. Forts de notre expertise en tant qu’intégrateur de solutions CRM (Microsoft Dynamics 365, Sage CRM), nous accompagnons les banques et institutions financières dans la mise en place de plateformes adaptées à leurs enjeux métier et réglementaires. De l’audit des données jusqu’à la formation des équipes, Apogea vous aide à transformer votre relation client… sans rupture opérationnelle.

Avec 30 ans d’expérience dans l’intégration de solutions CRM pour les acteurs de la finance, nous accompagnons banques, assurances et établissements spécialisés dans la structuration, le déploiement et l’adoption de plateformes CRM performantes, sécurisées et conformes.

FAQ : vos questions fréquentes sur le CRM bancaire

Quelle est la différence entre un CRM bancaire et un CRM généraliste ?

Un CRM bancaire intègre des briques fonctionnelles conçues pour le secteur : gestion KYC/LCB-FT, suivi réglementaire, traçabilité complète des interactions et intégration native avec le core banking. Là où un CRM généraliste gère surtout la relation commerciale, un CRM bancaire combine performance commerciale et conformité, ce qui en fait un outil stratégique pour les établissements financiers.

Combien de temps faut-il pour déployer un CRM bancaire ?

En moyenne, entre 3 et 12 mois selon la complexité du système existant. Les banques digitalisées peuvent avancer rapidement, tandis que les structures avec plusieurs systèmes legacy nécessitent une phase d’audit et d’intégration plus longue. Une approche progressive par lots fonctionnels permet d’obtenir des résultats visibles dès les premiers mois, sans bloquer les opérations.

Quels résultats concrets peut-on attendre à court terme ?

Les banques observent généralement :

une réduction de 20 à 30 % des délais de traitement

une meilleure qualité et fiabilité des données

une coordination renforcée entre agences, siège et digital

et une hausse mesurable de la satisfaction client grâce à des interactions personnalisées et plus fluides.

Découvrez la façon dont un CRM répond aux problématiques d’autres secteurs :